Daňový odpočet osobního majetku

Dnes, daňodpočet na majetku. Tato otázka je zajímavá pro mnoho obyvatel Ruska. Konečně část výdajů vynaložených na získání tohoto nebo tohoto majetku může být vrácena. Hlavním důvodem je potvrzení výdajů a splnění některých požadavků. Tak co na co hledat? S jakými informacemi by se měl každý občan seznámit, kdo má zájem o daňové odpočty na nemovitosti? To vše bude popsáno později. Pochopení tohoto tématu není tak obtížné, jak se zdá. Zvláště pokud se předem připravíte na tento proces.

Odpočet je ...

Prvním krokem je pochopit, co je daňodpočet. Představuje návrat části peněz vynaložených na určitý majetek (nebo službu). Existují různé typy. Například přidělit sociální a majetkové odpočty.

Transakce představuje výnos určitéhočástku peněz z nákladů vzniklých v tomto nebo v daném případě. Daňový odpočet daně z nemovitosti se nepoužije. To znamená, že vrácení daně nebude fungovat. U výdajů jako takových se tyto operace nepřihlíží.

Kdy je odpočet

K dnešnímu dni existuje řada případůje možné vrátit část peněz na majetek občana. Vzpomínka na to není tak obtížná, jak se zdá. Po odečtení daně z majetku jednotlivců jsou stanoveny:

- Při koupi bytu nebo nemovitosti. Hlavní věc je, že kupující měl všechny doklady potvrzující platbu bydlení.

- Během výstavby domu. V této situaci je důležité, že jde o bydlení.

- Veškeré výdaje na opravy nebo vybavení bytu / domu, kde bude občan žít. Nejběžnější scénář.

- Pokud existuje hypotéka. Pak můžete provést odpočet daně z pořízení nemovitosti. Operace se provádí s ohledem na hypoteční zájem.

Není nic obtížného nebo zvláštního. Pokud tedy osoba koupí byt, má právo splácet některé peníze. Ne vždy, ale ve většině případů existuje taková příležitost.

Když peníze nelze vrátit

A když nemůžeš něco vrátitnebo jiný majetek? Každý občan by o tom měl být také vědom. Samotný postup odečtení není tak rychlý a jednoduchý. Proto jsou tato omezení důležitá.

Daňový odpočet nelze získat, pokud:

- Odpočet majetku byl již obdržen v maximální výšipevné velikosti. Podle stanovených pravidel mohou občané využít náhradu pouze jednou. Ale existují výjimky. V praxi jsou vzácné.

- Dohoda byla uzavřena za účasti blízkého příbuzného. To znamená, že pokud osoba koupí majetek od příbuzných.

- Neexistuje žádné oficiální zaměstnání. V Rusku nepřítomnost práce ukládá zákaz odpočtu daně z nemovitosti.

- Zaměstnavatel se účastnil nabývání nemovitostí. Například, když občan obdrží část peněz na zaplacení bytu od šéfa.

- Během transakce byly použity státní dotace nebo mateřský kapitál.

V souladu s tím může téměř každý daňový poplatník požadovat daňový odpočet za byt nebo dům. To je běžný jev. Pouze je nutné si pamatovat některá omezení.

Maximální odpočty

Které? Věc spočívá v tom, že jednou můžete získat daňový odpočet za nemovitost. V Rusku je občanům poskytnuto maximální množství peněz. Pokud se určitý odpočet ukáže jako menší, chybějící částka může být vrácena prostřednictvím dalších výdajů na majetek v budoucnu. Ale jakmile je limit vyčerpán, operace bude navždy zapomenuta.

Daňová odezva na osobní majetekjsou omezeny hodnotou majetku ve výši 2 000 000 rublů. Návrat může být 13% nákladů na výdaje, ale ne více než 260 000 rublů. Pokud náklady na nemovitosti přesahují 2 miliony, např. 4, vrácení bude stále 260 tisíc.

Na toto se vztahuje několik dalších omezeníhypoteční půjčky. V této situaci činí maximální částka, z které můžete získat 13%, 3 000 000 rublů. Ukazuje se, že příjemce neobdrží více než 390 000 rublů.

Proto jsou takové omezenídnes působí v Rusku. Daňový odpočet majetku v roce 2016 se provádí stejně jako předtím. Ale co je pro to nutné? Kde lze požádat o implementaci této myšlenky?

Kam jít

Ve skutečnosti není všechno tak obtížné, jak se zdá. Přímá shromažďování dokumentů trvá hodně času, ale je mnohem jednodušší najít místo, kde můžete požádat o vrácení peněz na majetek jednotlivce. Od osoby nebudou vyžadovány žádné významné znalosti.

Daňový odpočet pro nemovitost může být vydán:

- od zaměstnavatele (extrémně vzácný případ);

- v daňových orgánech dané lokality;

- přes MFC.

Stále populárnější jsou multifunkční centra. A prostřednictvím zaměstnavatele občané jedná zřídka. V praxi je poptávka přímo adresována okresnímu daňovému úřadu.

O kolik chcete sloužit

Někteří se zajímají o to, kolik času jeobčana učinit daňový odpočet daného majetku. Rok 2016 je obdobím, kdy došlo v Rusku k závažným změnám v právních předpisech. Současně se však změny nedotkly otázek souvisejících s návratností prostředků vynaložených na majetek. Stejná pravidla platí stejně jako v minulých letech.

To znamená, že platí pro předepsaný vzorekk obdržení odpočtu může občan do 3 let ode dne uzavření nákupní a prodejní transakce. Po uplynutí stanovené doby nebude možné vrátit peníze.

Pokud plánujete opravit nebo obnovit, můžetezahrnout odpovídající výdaje na hodnotu nemovitosti (je důležité mít šeky a příjmy). Proto není nutné, abyste se odvolávali na daňovou službu. Ale nezdržujte proces. Od okamžiku uzavření transakce se doporučuje shromáždit balíček dokumentů, které budou nutné k realizaci této myšlenky.

Dokumenty při nákupu

Daňová odezva na osobní majetekjsou předloženy pouze po předložení určitého seznamu dokumentů příslušnému orgánu. Osoba může být odepřena, pokud nejsou žádné doklady. Proto je třeba věnovat zvláštní pozornost shromažďování celého balení. Je také třeba poznamenat, že je lepší připojit kopie ke všem dokumentům. Jejich nepřítomnost někdy zahrnuje i odmítnutí daňových orgánů vrátit část peněz vynaložených na pořízení nemovitosti.

Pokud si občan sám koupí bydlení (bez hypotéky), pak daňový odpočet daného majetku bude od kupujícího vyžadovat:

- daňové přiznání ve formě 3-NDFL;

- certifikát 2-NDFL (originál, je převzat ze zaměstnavatele, IP je zpracován samostatně);

- Průkaz totožnosti (cestovní pas);

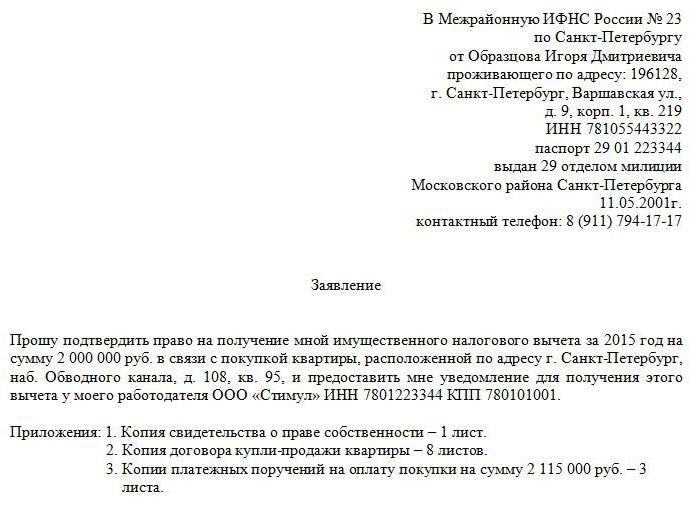

- uplatňování zavedeného modelu návratnosti finančních prostředků;

- smlouva o ukončení transakce (nákup a prodej);

- osvědčení o vlastnictví nemovitosti (s ověřenou kopií notáře);

- potvrzení o přijetí a převodu majetku;

- platební doklady (šeky, potvrzení, výpisy) adresované žadateli;

- údaje o účtu, kde převést finanční prostředky po posouzení žádosti.

Nic obtížného nebo zvláštního. Ve skutečnosti, vrácení některých peněz vynaložených na nemovitost není příliš obtížné. Aplikace je považována za přibližně 1,5-2 měsíců. A asi 1,5 měsíce se vynakládá na převod peněz na specifikované detaily. Ale tento případ se týká pouze nezávislého nabytí bydlení bez zvláštních vlastností. Seznam dokumentů se může lišit. Jak přesně? To vše závisí na situaci.

Společné vlastnictví

Existuje například více a více případů,kdy manželé získají bydlení ve společném vlastnictví. V této situaci je odpočet daně z majetku stále položen, nikdo ji nezruší. Seznam dokumentů se však mírně liší. K výše uvedenému seznamu cenných papírů bude třeba připojit:

- osvědčení o manželství;

- prohlášení, které stanoví definici akcií v konkrétním majetku;

- rodné listy pro všechny nezletilé děti (pokud mají své akcie);

- pasy nezletilých (od 14 let).

Je-li to otázka refundace s účtovánímdokončovací práce, budete muset přinést i šeky a potvrzení o zaplacení některých výdajů, smlouvu o opravách (pokud existuje), IDN daňových poplatníků. Poslední dokument je vždy nejlépe zastoupen.

Hypotéka

A co když jde o hypotéky? Podobná varianta vývoje událostí je dnes v Rusku zcela běžná. Daňový odpočet pro nemovitý majetek pořízený na základě hypoteční smlouvy bude vyžadovat, aby žadatel dodatečně (kromě výše uvedených cenných papírů):

- smlouva o hypotéce;

- osvědčení o zadržení úroku;

- doklad o zaplacení hypotéky.

Odkazy a výpisy jsou uvedeny v originálech akopie. Ovšem šeky a příjmy potřebují pouze původní. Ve skutečnosti není tak obtížné sestavit konkrétní balíček dokumentů, jak se zdá, pokud proces zahájíte předem.

Postup podání žádosti u MFC nebo daňové služby

Nyní trochu o pořadí léčby vjednu nebo druhou organizaci za účelem získání odpočtu daně z majetku pro pořízení nemovitosti. Pokud se osoba rozhodne nezávisle požádat daňový úřad nebo MFC, musí postupovat podle následujících pokynů:

- Sbírejte určitý seznam dokumentů. To bude záviset na situaci.

- Vytvořte kopie papírů. Osvědčení o vlastnických právech musí být ověřena notářem. V opačném případě bude dokument považován za neplatný.

- Vyplňte formulář žádosti. Podáváme v jednom originálu. Nejčastěji je vyplňován MFC nebo samotnou daní.

- Nakládat balíček dokumentů příslušné organizaci.

- Počkejte na odpověď od daňového úřadu o převodufinanční prostředky na stanovené údaje. Pokud je člověku zamítnuto, písmeno nutně uvede důvod odmítnutí žádosti. Můžete přinést chybějící papíry a situaci napravit. Odpověď od daňové služby je do jednoho měsíce ode dne podání žádosti o zavedený vzorek.

- Počkejte, až budou peníze převedeny na účet občana.

To je všechno. Takto se daň zlevňuje za majetek od občanů s nezávislým zacházením v MFC nebo daně. A co když se osoba rozhodla využít vrácení prostředků přímo zaměstnavatelem? Co je důležité pro každého vědět o tomto procesu?

Prostřednictvím zaměstnavatele

Ve skutečnosti takový krok velmi usnadňujepapírovou byrokracii, která je každému občanovi předtím, než obdrží část peněz vynaložených na nemovitost. Co potřebujete od občana v této situaci? Daňový odpočet daně z nemovitostí bude usnadněn, protože:

- nemusíte přijímat osvědčení o příjmech;

- Prohlášení o formuláři 3-НДФЛ se nevyžaduje;

- aplikace je napsána ve zjednodušené podobě.

Co by měl člověk dělat dál? V závislosti na situaci obdrží občan určitý balíček dokumentů (celý seznam byl předveden dříve). Poté se přihláška s doklady předkládá daňovému úřadu. Jakmile obdržíte odpověď od příslušné služby, můžete požádat zaměstnavatele o žádost o odpočet a také o schválení daňového oznámení.

Co tato metoda dává? Od okamžiku podání žádosti o zavedený vzorek nebude občan podléhat dani z příjmů. Jinými slovy, zaměstnavatel přestane účtovat 13% platu od občana. Proces pokračuje až do okamžiku, kdy je odpočet ve stanovených částkách nebo do konce kalendářního roku. Vše závisí na tom, co přijde první.

Jak již bylo uvedeno, taková možnost vývojeudálosti nejsou často používány. Občané dávají přednost daňovému odpočtu pro nemovitosti od daňových úřadů, a nikoliv od zaměstnavatele. Toto je nejběžnější scénář.

Při prodeji

A můžete provést daňový odpočet na prodejvlastnictví. Toto přizpůsobení je relevantní, pokud jde o nemovitosti, které vlastní méně než 3 roky. Můžete vrátit maximálně 250 000 rublů. Jedná se o takovou částku, že částka daně splatné za transakci s:

- auto;

- nebytové nemovitosti;

- garáže;

- ostatní subjekty.

Pokud mluvíme o bytech, domích, chalupách a pokojích, pak maximální odpočet je 1 milion rublů. Chcete-li získat refundaci, potřebujete:

- Požádejte daňový úřad o formulář žádosti.

- Shromažďovat a přenášet dokumenty: průkaz totožnosti, formulář 3-NDFL, transakční dokumenty.

- Počkejte na schválení odečtení.

To všechno by měl každý občan vědět. Ve skutečnosti je daňové odpočty na majetku právem, které zůstává u osoby. Může ho použít kdykoli. Ale bez osobního odvolání nikdo neposkytuje daňový odpočet. Daň z nemovitosti jednotlivců k návratu není tak obtížná.